Currency Wars: The Making of the Next Global Crisis (2011)

by James Rickards

“Printing dollars at home means higher inflation in China, higher food prices in Egypt and stock bubbles in Brazil.”

ลองคิดเล่นๆกันดูนะครับว่า ถ้าหาก “เงินดอลลาร์สหรัฐ” ที่ประเทศต่างๆทั่วโลกรวมถึงประเทศไทยต่างได้ตุนไว้เป็นเงินสำรองระหว่างประเทศจำนวนมากนั้นเกิด “ไร้ค่า” ขึ้นมา อะไรจะเกิดขึ้นกับโลกที่เราอาศัยอยู่ในปัจจุบัน ?? “ความร่ำรวย” จะเกิดการเปลี่ยนผ่านไปยังประเทศที่ไม่ได้พึ่งพาเงินดอลลาร์สหรัฐและ “ความสงบสุขของโลก” ที่ประเทศสหรัฐอเมริกาอ้างว่าเป็นผู้ปกป้องอยู่นั้นจะสูญหายไป วิกฤติที่ใหญ่กว่าแค่เรื่องของเศรษฐกิจอย่างที่โลกไม่เคยพบเจอมาก่อนจะกำเนิดขึ้น !!

Currency Wars คือ คัมภีร์ที่ผ่านการขัดเกลาและวิเคราะห์อย่างเข้มข้นโดยฝีมือของ James Rickards ผู้เชี่ยวชาญด้านการเงินระหว่างประเทศที่ว่าด้วยเรื่องราวและประวัติศาสตร์ของ “สงครามการเงิน” ของโลกมนุษย์ตั้งแต่อดีตจนถึงปี 2011 ที่เต็มไปด้วยข้อคิดสำหรับการวิเคราะห์สงครามการเงินที่กำลังเกิดขึ้นอย่างเข้มข้นในโลกปัจจุบัน

ผู้เขียน James Rickards ผู้เชี่ยวชาญด้านการวิเคราะห์การเงินโลก (ขอบคุณภาพจาก Daily Reckoning)

War Game

เมื่อไม่กี่ปีที่ผ่านมา Pentagon (กระทรวงกลาโหมสหรัฐอเมริกา) ได้จัดการทดลอง “War Simulation” หรือ “การจำลองสงคราม” ขึ้นที่ The Applied Physics Laboratory แล็บของราชกาลที่มีประวัติการสร้างอาวุธสงครามมาแล้วมากมาย แต่คราวนี้ Pentagon ได้เปลี่ยนการทดลองจากสงครามทางกายภาพมาเป็นสงครามที่อเมริกาอาจไม่มีข้อได้เปรียบในการสู้รบเลย นั่นก็คือ “สงครามค่าเงิน”

James Rickards ผู้แต่งหนังสือได้เป็นหนึ่งในทีมผู้เข้าร่วมเกม พร้อมๆกับนักวิชาการ นักการเงิน และข้าราชการระดับสูง โดยมีเป้าหมายในการสร้างความเข้าใจให้กับผู้ที่ทำการป้องกันประเทศถึงภัยอันตรายที่เกิดขึ้นหากมีการจู่โจมทางการเงิน

พวกเขาได้ทำการแบ่งทีมผู้เข้าแข่งขันออกเป็น 5 ทีม คือ USA (เจ้าตลาดโลกที่กลายเป็นลูกหนี้ที่ใหญ่ที่สุดในโลก), จีน (แหล่งแรงงานราคาถูกและฐานการผลิตหลักของโลก), รัสเซีย (แหล่งพลังงานขนาดใหญ่), กลุ่มเอเชียตะวันออก และกลุ่มของ “โลกที่เหลือ” ซึ่ง James ที่เป็นคนวางแผนหลักของทีมประเทศจีนก็ได้ร่วมมือกับเพื่อนจากทีมรัสเซียในการทดลอง “แบนค่าเงินดอลลาร์สหรัฐ” ในตลาดส่งออกพลังงานของรัสเซียที่ต่อมาก็ได้เกิดผลกระทบในการทำให้ค่าเงินดอลลาร์สหรัฐมีความน่าเชื่อถือน้อยลงในเวลาต่อมา

พวกเขาได้แสดงให้ Pentagon เห็นอย่างชัดเจนว่า “สงครามการเงิน” มันสามารถเกิดขึ้นได้อย่าง “ง่ายดายและรวดเร็ว” กว่าที่ทุกคนคิด

Pentagon อาคารทรงห้าแฉกที่เป็นที่ตั้งของกระทรวงกลาโหมสหรัฐ (ขอบคุณภาพจาก USA Today)

Reflections on a Golden Age

James ให้ความเห็นว่า “สงครามการเงิน” ที่เกิดขึ้นมาแล้วในอดีตแต่ละครั้ง ไม่ว่าจะเป็นเหตุการณ์ที่กระทบกับทุกประเทศทั่วโลกหรือแค่เหตุการณ์เล็กๆระหว่างไม่กี่ประเทศ มักเกิดจาก “ปัญหาภายในประเทศ” ทั้งนั้น ซึ่งหลักๆแล้วก็คือ “การเติบโตที่ช้าลงของเศรษฐกิจภายในประเทศ”

ความกลัวต่อการหดตัวลงนั้นก็ได้ส่งผลให้เกิดนโยบายกระตุ้นเศรษฐกิจที่มักจะให้ความสำคัญกับการเร่งส่งออกเป็นหลัก ซึ่งการที่ประเทศจะสามารถเร่งการส่งออกให้ได้มากๆนั้นจะต้องอาศัยความพยายามในการ “ลดค่าเงิน” ของตัวเองเพื่อให้สินค้าส่งออกมีราคาที่ถูกลงเมื่อเทียบกับคู่แข่งในตลาดโลก การลดค่าเงินนอกจากจะทำให้การนำเข้าสินค้าจากต่างประเทศแพงขึ้นแล้ว ยังนำไปสู่สงครามทางการเงิน ตั้งแต่ การแข่งกันลดค่าเงินของประเทศตัวเองและการตั้งกำแพงภาษีอย่างที่เราเห็นกันในปัจจุบันระหว่างจีนกับสหรัฐอเมริกา

การโจมตีค่าเงินยังเป็นเครื่องมือในการตอบสนองทางการทูตระหว่างประเทศที่มีประสิทธิภาพสูงด้วย อาทิ เหตุการณ์ปัญหาด้านชายแดนของจีนและญี่ปุ่นในปี 2010 ก็ได้ส่งผลให้จีนยกเลิกการขนส่งแร่ธรรมชาติที่สำคัญให้ญี่ปุ่น ที่ต่อมาญี่ปุ่นก็ได้โต้ตอบด้วยการลดค่าเงินของตัวเองลง

จุดเริ่มต้นของ “สงครามการเงิน” ครั้งใหญ่ 3 ครั้งในรอบร้อยปีที่ผ่านมานั้นมีต้นตอจากเหตุการณ์สำคัญทางเศรษฐกิจในช่วงเริ่มต้นของศตวรรษที่ 19 ทั้งหมด 3 เหตุการณ์อันประกอบไปด้วย

- The Classical Gold Standard (1870 to 1914) การ “ปักหมุดค่าเงิน” ของประเทศต่างๆกับมูลค่าของทองคำเป็นรูปแบบนโยบายการเงินระหว่างประเทศที่มีมาตั้งแต่ 300 ปีก่อน ในช่วงปี 1870 ถึง 1914 ถือเป็นช่วงที่โลกไม่มีปัญหาด้านเงินเฟ้อเลย ทุกประเทศเติบโตอย่างต่อเนื่อง เนื่องมาจากการพัฒนาเทคโนโลยีที่ทำให้คุณภาพชีวิตของมนุษย์ดีขึ้นอย่างต่อเนื่องและถือว่ายุคนี้เป็น First Age of Globalization หรือ “ยุคโลกาภิวัตน์แรก” เนื่องจากเทคโนโลยีการติดต่อสื่อสารระหว่างประเทศพัฒนาขึ้น ระบบธนาคารและการเงินระหว่างประเทศเลยมีความเป็นรูปธรรมมากขึ้น ข้อดีของ Gold Standard ในยุคนี้คือ “การสร้างความสมดุล” ระดับโลก ที่เมื่อประเทศ A เกินดุลการค้าระหว่างประเทศ ทองคำจะเริ่มไหลเข้าประเทศ A มากขึ้นและเมื่อเงินที่มีปริมาณเพิ่มขึ้นตามทองคำมีมากขึ้น สินค้าอุปโภคบริโภคภายในประเทศ A จะแพงขึ้นและส่งผลให้การส่งออกของประเทศค่อยๆลดลงจนกลับสมดุลได้ในที่สุด

- The Creation of Federal Reserve (1907 to 1913) หลังเหตุการณ์ร่วมกันทุจริตของธนาคารขนาดใหญ่หลายแห่งและความเสียหายจากแผ่นดินไหวครั้งใหญ่ สหรัฐอเมริกาได้เข้าสู่ยุคแห่งความตื่นตระหนก ผู้คนจำนวนมากแห่ถอนเงินออกจากธนาคาร อันเป็นเหตุให้กลุ่มนายธนาคารที่นำทีมโดย J.P. Morgan ได้ร่วมกันเสนอจัดตั้ง “ธนาคาลกลาง” เพื่อช่วยเหลือธนาคารเวลาเกิด Panic ด้วยการให้กู้เงิน ซึ่งหลังจากการก่อตั้งกว่า 100 ปี ถัดมา FED ก็ได้ช่วย Citibank ซึ่งผู้ก่อตั้งของธนาคารทั้ง 2 คนเป็นสมาชิกทีมก่อตั้ง FED

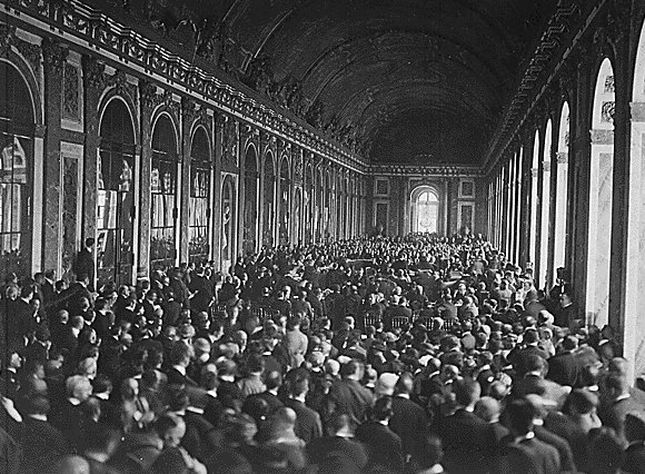

- World War I and the Treaty of Versailles (1914 to 1919) หลังจากสิ้นสุดลงของสงครามครั้งที่ 1 ผู้แพ้สงครามอย่างเยอรมนีต้องเตรียมเงินค่าชดเชยสงครามจำนวนมากให้กับผู้ชนะสงครามอย่างประเทศอังกฤษและฝรั่งเศสตามข้อตกลงแวร์ซายอันไม่เป็นทำ จนนำไปสู่ปัญหาที่ทุกประเทศที่เข้าร่วมสงครามต่างเป็นลูกหนี้ที่ไม่สามารถชำระหนี้ได้

บรรยากาศการเซ็นสนธิสัญญาแวร์ซายในปี 1919 ระหว่างเยอรมนีและประเทศสัมพันธมิตร (ขอบคุณภาพจาก History.com)

Currency War I (1921-1936)

สงครามค่าเงินครั้งใหญ่ครั้งแรกของโลกในศตวรรษที่ 19 เริ่มขึ้นหลังจากที่เยอรมนีพ่ายแพ้ให้กับฝ่ายสัมพันธมิตรในสงครามโลกครั้งที่ 1 เมื่อธนาคารกลางของประเทศเยอรมนีได้ออกนโยบาย “พิมพ์เงิน” จำนวนมหาศาลเพื่อการลดค่าเงินและเพิ่มขีดความสามารถในการส่งออกในสภาวะที่เยอรมนีต้องใช้หนี้สงครามในปริมาณมหาศาล ซึ่งต่อมาได้ทำให้เศรษฐกิจเยอรมนีเกิดภาวะ Hyperinflation (เงินเฟ้อพุ่งกระฉูด) ที่นำมาซึ่งผลเสียร้ายแรงด้านความเชื่อมั่น การตกงาน อัตราการฆ่าตัวตายสูง (ถึงขนาดที่ธนบัตรถูกพิมพ์แค่ด้านเดียวเพื่อประหยัดหมึก) แต่บริษัทใหญ่ๆของประเทศเยอรมนีกลับไม่ได้รับผลกระทบจากเหตุการณ์นี้มากนักเพราะพวกเขามีการลงทุนอยู่ทั่วโลกและยังสามารถเอื้อประโยชน์ให้พวกเขาสามารถเข้าไปซื้อกิจการของคู่แข่งได้อย่างง่ายดาย จนบริษัทเหล่านี้กลายเป็นบริษัทระดับโลกที่แข็งแกร่งจนถึงทุกวันนี้ จนสุดท้ายธนาคารกลางเยอรมนีก็ได้ออกนโยบายแก้ไขปัญหาด้วยการออกเงินตราใหม่ที่ผูกมูลค่าไว้กับมูลค่าของทองคำ และเหตุการณ์นี้ก็ได้ทำให้เหล่านานาประเทศยอมลดหนี้สงครามให้กับเยอรมนีลง

ในขณะเดียวกัน กลุ่มประเทศใหญ่ๆในโลกตะวันตกก็ได้นัดประชุมกันเพื่อหาแนวทางในการกลับเข้าสู่ระบบเศรษฐกิจแบบ Gold Standard ที่ผูกมูลค่าของเงินเข้ากับทองคำอีกครั้งหลังจากที่แต่ละประเทศต่างพิมพ์เงินเพื่อใช้ในภาวะสงครามกันอย่างมหาศาล แต่การกลับมาครั้งนี้มีการเพิ่มเติมกฎให้แต่ละประเทศสามารถเก็บเงินตราต่างประเทศเป็นเงินสำรองเพื่อใช้แทนทองคำได้ประกอบกับการเพิ่มเกณฑ์ปริมาณการแลกเปลี่ยนทองคำขั้นต่ำ ทำให้โลกมีความเสี่ยงจากปัญหาด้าน “ปริมาณเงินในระบบที่มีปริมาณมากกว่าปริมาณของทองคำ” เป็นอย่างมาก (จากการพิมพ์เงินจำนวนมหาศาลในภาวะสงคราม) อันทำให้การกลับไปใช้อัตราแลกเปลี่ยนเดิมระหว่างค่าเงินกับทองคำในสมัยก่อนสงครามโลกครั้งที่ 1 นั้นเป็นสิ่งที่ไม่สมควรอย่างยิ่งเพราะทองคำจะมีปริมาณที่ไม่เพียงพอหากผู้คนจำนวนมากแห่ถอนทองคำออกจากธนาคาร ประเทศต่างๆควรเลือกที่จะทำการดึงเงินออกจากระบบหรือยอมลดค่าเงินของตัวเองเทียบกับทองคำลง (อเมริกาไม่ได้รับผลกระทบมากนักเพราะถึงแม้ปริมาณเงินในระบบจะเพิ่มมากขึ้น แต่ปริมาณทองคำก็ไหลเข้าสู่ประเทศมากจากการเกินดุลสินค้าส่งออก)

และแล้วความโกลาหลก็ได้เริ่มต้นขึ้นในปี 1923 เมื่อการล่มของค่าเงิน Franc ของฝรั่งเศสได้ทำให้ “ทองคำจำนวนมากไหลออกจากประเทศอังกฤษ” กลับไปที่ประเทศฝรั่งเศส ประกอบกับการที่ “อังกฤษยอมถอนเงินออกจากระบบ” โดยการนำของ Winston Churchill ผู้ว่าการคลัง ณ ขณะนั้น เพื่อปรับสมดุลปริมาณเงินกับทองคำก็ได้ทำให้ระดับราคาสินค้าภายในประเทศลดลงกว่า 50% จนในที่สุด ภาวะเศรษฐกิจตกต่ำครั้งใหญ่ (Great Depression) ก็ได้เกิดขึ้นที่อังกฤษเป็นชาติแรก ในขณะที่ฝรั่งเศสกับเยอรมนีที่ต่างเลือกใช้วิธีการลดค่าเงินของประเทศลงกำลังเติบโตอย่างรวดเร็ว (แสดงให้เห็นอย่างชัดเจนว่าประเทศต่างๆเลือกที่จะให้ความสำคัญของเศรษฐกิจภายในประเทศมากกว่าเศรษฐกิจภาพรวมของโลก)

Great Depression ได้ลุกลามไปถึงสหรัฐอเมริกา ณ วันที่ 28 ตุลาคม 1929 หรือ Black Monday ซึ่งเป็นวันที่ดัชนีหุ้น Dow Jones Industrial Average ลดลงถึง 12.8% ภายในวันเดียว จนนำมาสู่การแห่ถอนเงินครั้งใหญ่ในปี 1931 และเหตุการณ์ Bank Holidays ที่เป็นการปิดธนาคารไม่ให้ถอนเงินออกได้ของประเทศต่างๆทั่วโลก ประเทศต่างๆได้ทำการประกาศนโยบายควบคุมค่าเงินของตัวเอง โดยอังกฤษได้ทำการยกเลิกระบบ Gold Standard ทิ้งทั้งหมด

Franklin D. Roosevelt ได้รับการเลือกตั้งเป็นประธานาธิบดีสหรัฐในปี 1932 โดยสิ่งที่เขาทำอย่างแรกคือการประกาศ Bank Holiday ภายในประเทศและประกาศนโยบายการประกันเงินฝากในเวลาต่อมา ทำให้ภาวะแห่ถอนเงินในอเมริกาจบลง แต่ปัญหาใหญ่ที่เกิดจากการที่นานาประเทศต่างพากันลดค่าเงินของตัวเองซึ่งทำให้ประเทศอื่นได้รับผลกระทบในด้านความสามารถในการส่งออกจนเกิดเป็นสงครามการลดค่าเงินอย่างไม่รู้จบ สิ่งที่ FDR ทำเพื่อแก้วิกฤติครั้งนี้คือการดันราคาทองคำต่อดอลลาร์ขึ้นโดยการประกาศ “ยึดทองคำ” จากภาคเอกชนคืนทั้งหมดในราคาตลาด จากนั้นก็เริ่มดันราคาทองคำขึ้นทีละนิดจนแพงขึ้น 70% ที่ราคา $35 ต่อออนซ์จนเศรษฐกิจภายในประเทศเริ่มกลับเข้าสู่ภาวะปกติอีกครั้ง (คนอเมริกันสมัยนั้นถือว่าโดนรัฐบาลปล้นแต่ก็จำยอมเพราะมีความรักชาติสูง สมัยนี้คงทำแบบ FDR ไม่ได้แล้ว…)

หลังจากนั้นก็มีการรวมตัวของเหล่าประเทศต่างๆเพื่อตกลงให้บางประเทศที่เสียหายได้ลดค่าเงินของตัวเองลงนิดหน่อย แต่ก็ไม่ได้มีการปรับเปลี่ยนนโยบายทางการเงินอะไรมากมาย ซึ่งสุดท้ายในอนาคตแต่ละประเทศก็น่าจะให้ความสำคัญกับตัวเองมากกว่าโลกเหมือนเดิมและสงครามค่าเงินก็น่าจะเกิดขึ้นอีกครั้ง

ผลของ Currency War ครั้งที่ 1 ส่งผลให้บางประเทศเข็มแข็งขึ้น ทั้งเยอรมนีและญี่ปุ่น จนนำมาสู่สงครามโลกครั้งที่ 2 ในเวลาต่อมา

ประธานธิบดี Franklin D. Roosevelt (ขอบคุณภาพจาก Famous Biographies)

Currency War II (1967-1987)

หลังการสิ้นสุดลงของสงครามโลกครั้งที่ 2 ประเทศสหรัฐอเมริกาก็ได้กลายมาเป็น “ประเทศมหาอำนาจอันดับหนึ่งของโลก” ที่มีความแข่งแกร่งทั้งด้านการเงินและการทหาร กลุ่มประเทศใหญ่ๆได้รวมตัวกันกำหนดนโยบายการเงินใหม่ที่มีชื่อว่า “Bretton Woods” ที่เกิดขึ้นมาเพื่อป้องกันความแปรปรวนของกระแสการไหลเข้าออกของทองคำซึ่งเป็นเหตุให้เกิด Currency War I ด้วยการ “ผูกเฉพาะเงินดอลลาร์สหรัฐเข้ากับทองคำที่ $35 ต่อออนซ์” และผูกค่าเงินของประเทศอื่นๆกับดอลลาร์อีกทอดหนึ่งเนื่องจากความเชื่อมั่นต่อเสฐียรภาพทางการเงินของสหรัฐ ณ ขณะนั้น ประเทศสมาชิกจะสามารถลดค่าเงินตัวเองได้ก็ต่อเมื่อองค์กรการเงินระหว่างประเทศ (IMF) ให้อนุญาตเท่านั้น ระบบ Bretton Woods นี้ทำให้เศรษฐกิจของโลกต่างเติบโตอย่างต่อเนื่องเป็นเวลายาวนานต่อเนื่องกันกว่า 30 ปี

แต่แล้ว เศรษฐกิจโลกก็เริ่มเกิดภาวะชะงักงันเมื่อสหรัฐอเมริกาได้ประกาศทำสงครามกับประเทศเวียดนามพร้อมๆกับการประกาศนโยบาย Great Society ของประธานธิบดี Lyndon B. Johnson ที่ให้รัฐอัดฉีดเงินจำนวนมหาศาลเข้าไปพัฒนาสังคมทั้งด้านการศึกษา สาธารณะสุขและคมนาคมเพื่อแก้ปัญหาความยากจนและการเหยียดสีผิวประกอบกับนโยบายการลดภาษี ทำให้ประเทศสหรัฐอเมริกาเกิดภาวะเงินเฟ้อครั้งใหญ่อย่างยาวนาน

ปัญหาครั้งใหญ่ก็ได้เกิดขึ้นจากประเทศอังกฤษ (อีกแล้ว) จากปัญหาเสถียรภาพของค่าเงินปอนด์สเตอร์ริงที่อังกฤษมีเงินสำรองระหว่างประเทศและทองคำไม่เพียงพอแค่ประมาณ 1 ใน 4 ของเงินปอนด์ที่มีอยู่ทั่วโลก ซึ่งทำให้เกิดความเสี่ยงทางเศรษฐกิจหากเกิดการโจมตีค่าเงินปอนด์ด้วยการแห่ถอนเงินได้ ซึ่งในที่สุด ประเทศอังกฤษได้ประกาศลดค่าเงินของตัวเองซึ่งถือเป็นการค้านหลักการของระบบ Bretton Woods ครั้งแรกของประเทศขนาดใหญ่

ความกังวลเริ่มเกิดขึ้นเมื่อหลายประเทศตระหนักได้ว่า “ถ้าอังกฤษทำได้ สหรัฐที่กำลังมีปัญหาเงินเฟ้อก็สามารถลดค่าเงินตัวเองได้” คราวนี้ทุกประเทศที่ผูกค่าเงินกับดอลลาร์จะซวยตามๆกันไปทั้งหมดหมด การแห่ซื้อทองคำเลยเกิดขึ้นเพื่อเก็งมูลค่าทองที่จะเพิ่มสูงขึ้นหากดอลลาร์สหรัฐปรับตัวลดลง เหตุการณ์นี้เกิดขึ้นพร้อมๆกับความไม่พอใจที่ภาวะเงินเฟ้อของสหรัฐอเมริกาส่งผลให้บริษัทใหญ่ๆมีเงินจำนวนมากและแห่เข้าไปซื้อบริษัทในต่างประเทศทั้งๆที่ค่าเงินสหรัฐควรจะอ่อนค่าลงได้แล้ว

วันที่ 15 สิงหาคม 1971 ประธานธิบดี Richard Nixon ได้สร้างปรากฏการณ์ช็อกโลก “Nixon Shock” ด้วยการประกาศ “ยกเลิกการแลกค่าเงินดอลลาร์กับทองคำ” และยังได้เพิ่มภาษีนำเข้าสินค้าอีก 10% ทั้งหมดนี้ทำให้ค่าเงินของสหรัฐถูกลดค่าลงในทันที (DJIA พุ่งสูงขึ้นที่สุดในประวัติศาสตร์) การยอมปล่อยให้ค่าเงินดอลลาร์ลอยตัวนั้นเป็นที่เข้าใจได้ของนานาประเทศ แต่การเพิ่มภาษีก่อให้เกิดสภาพการแข่งขันที่ไม่เท่าเทียมมากๆ แต่หลายชาติต้องยอมเพราะอำนาจของสหรัฐในขณะนั้น

ในการเจรจาต่อๆมา สหรัฐประกาศว่าต้องการให้ค่าเงินตัวเองลดค่าลง 10% เทียบกับทอง และให้ค่าเงินของชาติอื่นๆขึ้น 10% จนกว่าดุลระหว่างประเทศของสหรัฐจะเป็นไปตามความต้องการและสุดท้ายได้ข้อตกลงชื่อ Smithsonian Agreement ที่สหรัฐจะลดค่าเงินตัวเอง พร้อมๆกับการขึ้นค่าเงินของแต่ละประเทศในสัดส่วนที่เหมาะสม ทำให้สหรัฐยอมยกเลิกภาษีนำเข้า แต่สุดท้ายปัญหาการลดค่าเงินของหลายประเทศก็ยังเกิดขึ้นอยู่ดี ทำให้ในปี 1973 IMF ประกาศยกเลิกระบบ Bretton Woods และตัดบทบาทของทองออกไปจากระบบการเงินระหว่างประเทศ นั่นหมายความว่า ค่าเงินของแต่ละประเทศจะแปรผันกันเองตามสภาพปัจจุบันหรือการควบคุมจากธนาคารกลางซึ่งเป็นระบบที่ใช้อยู่ในปัจจุบัน (ลาก่อน Gold Standard…)

การยกเลิก Bretton Woods ส่งผลให้เกิดภาวะเงินเฟ้อในสหรัฐอย่างรุนแรง มูลค่าของทองคำเคยพุ่งขึ้นกว่า 20 เท่าในระยะเวลา 10 ปี จนมาถึงยุค Paul Volker ผู้ว่าการ Fed ในปี 1979 ที่ประกาศขึ้นอัตราดอกเบี้ยเป็น 20% ส่งผลให้อัตราเงินเฟ้อลดลงอย่างรวดเร็ว จาก 12.5% ในปี 1980 เป็น 1.1% ในปี 1986 ประกอบกับนโยบายลดภาษีของประธานธิบดี Ronald Reagan เศรษฐกิจสหรัฐกลับมาเติบโตดีอีกครั้งและทำให้ดอลลาร์สหรัฐกลับมาเป็นพี่ใหญ่ในตลาดการเงินอีกครั้ง

หลังจากนั้น เศรษฐกิจก็ค่อยๆกลับเข้าสู่สภาวะปกติ สงครามค่าเงินครั้งที่ 2 จบลงด้วยความเชื่อมั่นที่สหรัฐจะยังคงเป็นประเทศที่มีการเติบโตอย่างต่อเนื่องและมีเสถียรภาพต่อไป การยุติอำนาจของสหรัฐคงต้องเกิดจากการหยุดเติบโตของเศรษฐกิจหรือการเกิดขึ้นของมหาอำนาจรายใหม่ของโลก ซึ่งก็เกิดขึ้นแล้ว ณ ปัจจุบัน

ประธานธิบดี Ronald Reagan (ขอบคุณภาพจาก The Hill)

Currency War III (2010-)

โลกปัจจุบัน สงครามการเงินครั้งที่ 3 กำลังเกิดขึ้นระหว่างกลุ่มอำนาจหลัก 3 กลุ่ม ได้แก่ สหรัฐอเมริกา สหภาพยุโรปและจีน

การทำสงครามครั้งนี้แตกต่างจากทุกครั้งที่เป็นการต่อสู้กันระหว่างภาครัฐ คราวนี้ภาคเอกชนของประเทศต่างๆ อาทิ ธนาคารและเฮดจ์ฟัน ต่างเข้าร่วมกระบวนการโจมตีค่าเงินกันแล้ว (เหมือนวิกฤติต้มยำกุ้งที่มีกองทุนเฮดจ์ฟันด์ของพ่อมดทางการเงิน George Soros เป็นตัวเร่ง) สงครามครั้งนี้จะเป็นสงครามที่จะกระทบต่อคนทั่วโลกและความเชื่อมั่นในระบบการเงินปัจจุบัน

The Pacific Theater (USA vs China)

การต่อสู้ระหว่างค่าเงินหยวนกับดอลลาร์เป็นศูนย์กลางของสภาวะการเงินของโลกในปัจจุบัน เหตุการณ์เหล่านี้เริ่มเกิดขึ้นจากการที่จีนได้ผงาดมาเป็นประเทศมหาอำนาจที่มีฐานเศรษฐกิจขนาดใหญ่หลังจากปิดประเทศมาเป็นระยะเวลานาน ในช่วงแรกที่เศรษฐกิจจีนเริ่มเปิดประเทศ ค่าเงินจีนถูกมองว่าโดนควบคุมให้มีค่าเงินสูงเกินไป เพื่อประโยชน์ในการนำเข้าเทคโนโลยีจากต่างประเทศ หลังจากนั้นพอจีนเริ่มมีศักยภาพนาการส่งออก ค่าเงินหยวนก็ถูกปรับลดลงมาต่ำกว่าเดิมอีกสองเท่าตัวในระยะเวลา 10 ปี ทำเอาสหรัฐอเมริกาถึงกับต้องประกาศแบนการค้ากับจีน จากนั้นค่าเงินหยวนก็แข็งค่าขึ้นนิดๆก่อนจะถูกตรึงราคาคงที่กับดอลลาร์เป็นเวลานาน 8 ปี ถึงปี 2004

ในช่วงปี 1980 จีนประสบปัญหาเงินเฟ้อจนเกิดการต่อต้านที่นำมาสู่เหตุการณ์นองเลือดที่จัตุรัสเทียนอันเหมินและในปี 1990 จีนยกเลิกนโยบายการันตีอาหารและการบริการทางสังคมให้กับชาวจีน เพื่อให้เศรษฐกิจมีประสิทธิภาพมากขึ้น คนในประเทศต้องพัฒนาตัวเองเพื่อแข่งขันกัน การจะทำสำเร็จและไม่ให้เกิดการต่อต้านอีก รัฐบาลจีนจำต้องสร้างงานให้ประชาชนจีนจำนวนมาก (ประวัติศาสตร์จีนได้แสดงให้เห็นว่าเหตุการณ์วุ่นวายต่างๆนั้นล้วนเกิดจากปัญหาการว่างงานทั้งสิ้น ตั้งแต่สงครามฝิ่น กบฏไถ่ผิง กบฏนักมวย การโค่นราชวงศ์ชิง การปฏิวัติวัฒนธรรม และเทียนอันเหมิน ) ซึ่งการจะทำอย่างนั้นได้จีนต้องวางตัวเป็นผู้ส่งออกขนาดใหญ่

ภาวะทางการทูตระหว่างจีนกับสหรัฐตรึงเครียดมาตลอดตั้งแต่เหตุการณ์เทียนอันเหมิน ที่สหรัฐแบนการค้าและการลงทุนกับจีน ในที่สุดสถานการณ์เริ่มคลี่คลายลงเมื่อจีนประกาศให้การสนับสนุนสหรัฐในการทำสงครามกับผู้ก่อการร้ายหลังเหตุการณ์ 911 ปี 2002 การค้าระหว่าง 2 ประเทศเลยกลับมาเติบโตอีกครั้ง

ในปีเดียวกัน Alan Greenspan ผู้ว่าการ Fed ก็ได้เริ่มนโยบายอัตราดอกเบี้ยแบบ Ultra-low (เตี้ยติดดิน) จาก 4.75% เป็นที่ระดับ 1% กว่าๆ นโยบายนี้ในช่วงแรกสามารถถูกมองว่าเป็นการแก้ปัญหาเงินฝืดจาก Internet Bubble Bust และเหตุการณ์ 911 แต่ Alan Greenspan ได้รักษาอัตราดอกเบี้ยต่ำนี้อย่างต่อเนื่องจากความกลัวเงินฝืดที่ส่วนหนึ่งมาจากการที่จีนมีแหล่งแรงงานราคาถูกอยู่ อัตราดอกเบี้ยต่ำนี้ยังทำให้เกิดฟองสบู่ของอสังหาริมทรัพย์ที่คนสามารถกู้ยืมได้ในราคาที่ถูกลง จนนำไปสู่เหตุการณ์ Sub Prime Crisis ในที่สุด

จนในที่สุด ประเทศสหรัฐอเมริกาก็ได้เกิดปัญหาขาดดุลการค้ากับประเทศจีนอย่างต่อเนื่อง ซึ่งจีนก็ได้นำเงินส่วนเกินนี้ไปสะสมพันธบัตรรัฐบาลในปริมาณหลักล้านล้านดอลลาร์ ซึ่งหากระบบการเงินยังเป็นแบบ Bretton Woods อยู่จะเกิดเหตุการณ์ที่จีนขนเรือรบไปอเมริกาเพื่อขนทองคำกลับประเทศ ซึ่งหากมีเหตุการณ์อย่างนั้นเกิดขึ้น ชาวอเมริกันอาจจะตระหนักถึงสภาพเศรษฐกิจของตัวเองได้มากกว่านี้

ปัญหาความขัดแย้งทางการเงินของทั้งสองประเทศจะดำรงอยู่ไปอีกนานหากทั้งสองประเทศไม่สามารถแก้ไขปัญหาการสมดุลของการส่งออกและเสฐียรภาพทางการเมืองได้

ประธานธิบดีสหรัฐและจีนรุ่นปัจจุบันที่กำลังมีปัญหาทางการค้าอย่างต่อเนื่อง (ขอบคุณภาพจาก Al Jazeera)

The Atlantic Theater (USA vs. EU)

ความสัมพันธ์ระหว่างดอลลาร์กับยูโรเป็นในเชิงการพึ่งพากันมากกว่าการแข่งขันเนื่องจากโครงข่ายการเงินของทั้ง 2 ฝั่งเชื่อมโยงกันอย่างซับซ้อนมากๆ

การเกิดขึ้นของ EU และค่าเงินยูโร เริ่มมาจากความพยายามในการป้องกันการเกิดสงครามระหว่างประเทศที่เกิดขึ้นอยู่บ่อยครั้งในภูมิภาค ด้วยการรวมตัวกันเพื่อสร้างความสัมพันธ์อย่างใกล้ชิดทางเศรษฐกิจเพื่อปกป้องไม่ให้สงครามครั้งใหม่เกิดขึ้น (ถ้าเลือกที่จะรบปุ้บ เศรษฐกิจในภูมิภาครวมถึงตัวเองก็จะพังทันที) นักเศรษฐศาสตร์หลายคนออกมาเตือนถึงความเสี่ยงของการใช้สกุลเงินเดียวกันในประเทศที่มีความแตกต่างกันอย่างมากในด้านนโยบายทางการเงิน เช่น ประเทศที่เคร่งครัดอย่างเยอรมันหรือประเทศที่ติดหนี้และชอบลดค่าเงินตัวเองบ่อยๆอย่างกรีซและสเปน

ข้อด้อยเหล่านี้ใช้เวลาแค่ 10 ปีในการแสดงผลของมันออกมา หลังจากวิกฤติ Subprime Crisis ของสหรัฐได้รุกลามมาถึงยุโรป ความผิดพลาดในการไม่ตรวจสอบงบการเงินของรัฐบาลประเทศกรีซที่เต็มไปด้วยการทุจริตและการลงทุนพันธบัตรในประเทศที่มีระดับความน่าเชื่อถือต่ำ (เนื่องจากนักลงทุนมีความเชื่อมั่นว่าประเทศใน EU ไม่มีทางเจ๊ง) ได้ทำให้ระบบเศรษฐกิจของยุโรปทั้งระบบสั่นคลอน

ปี 2010 ระบบเศรษฐกิจระหว่างประเทศในยูโรโซนเป็นระบบของร่างแหหนี้สิน ที่หลายประเทศติดหนี้อีกหลายประเทศ การ Bail-out (พิมพ์เงินมาจ่ายหนี้) ครั้งใหญ่จึงเกิดขึ้นทั้งจากตัวประเทศที่แข็งแกร่งในยุโรปเองและจากสหรัฐและจีน โดยสหรัฐหวังเพื่อให้ยุโรปที่เป็นตลาดส่งออกขนาดใหญ่ของสหรัฐไม่เจ๊งและมีค่าเงินที่แข็งขึ้น แต่จีนนอกจากเหตุผลด้านการส่งออกแล้ว การเข้าไปกว้านซื้อเงินยูโรยังทำให้เงินสำรองของจีนมีความหลากหลายมากขึ้น (แถมด้วยการกว้านซื้อเทคโนโลยีของยุโรปพ่วงไปด้วย)

The Eurasian Theater (China vs. EU)

จีนกับยุโรปมีลักษณะการพึ่งพาซึ่งกันและกันอย่างเต็มสูบ โดยจีนได้กว้านซื้อพันธบัตรจากทางประเทศที่มีปัญหาทางเศรษฐกิจในยุโรปไว้จำนวนมากเพื่อรักษาฐานการส่งออกที่ใหญ่ที่สุดของจีนและสร้างความสัมพันธ์ทางการทูติที่ใกล้ชิดมากขึ้นเรื่อยๆระหว่างกัน

จีนก็เหมือนกับสหรัฐที่ต้องการให้ค่าเงินยุโรปแข็งๆ เพื่อให้การส่งออกขยายตัวขึ้น ดังนั้นการล้มลงของยุโรปคงเป็นไปได้ยาก แต่ถ้าเกิดขึ้นจริง ประเทศยักษ์ใหญ่อย่างจีนกับอเมริกาคงล้มครืนตามไปด้วย

Globalization and State Capital

ยุคนี้ การเมืองระหว่างประเทศเริ่มเกี่ยวพันกับนโยบายทางการเงินของแต่ละประเทศมากขึ้น

การเกิดขึ้นของ Globalization ในยุคที่ 2 หลังจากการมาของเทคโนโลยีการสื่อสารและการลดลงของกฎระเบียบการค้าระหว่างประเทศ ทำให้หลายประเทศมีการเชื่อมโยงกันอย่างซับซ้อนมากขึ้น เช่น พันธบัตรของประเทศอาร์เจนติน่าอาจถูกออกโดยธนาคารฝรั่งเศสเพื่อเอาไปขายในอเมริกาก็ได้ ดังนั้นเหตุการณ์จากประเทศหนึ่งจะสามารถรุกลามไปประเทศอื่นๆได้ง่ายขึ้นกว่าเดิม (ธนาคาร Layman Brother เจ๊งทำเอาไอซ์แลนด์เจ๊งทั้งประเทศมาแล้ว)

นอกจากนี้การเกิดขึ้นของ State Capital หรือบริษัทที่มีรัฐบาลคอยสนับสนุนก็ยังสร้างความไม่เป็นธรรมให้กับระบบทุนนิยมในปัจจุบัน เช่น บริษัทน้ำมันของจีน บริษัทก๊าซธรรมชาติของรัสเซีย รวมถึงการที่สหรัฐพิมพ์เงินเพื่อใช้หนี้ให้กับธนาคารสัญชาติอเมริกันต่างๆด้วย

การทำความเข้าใจโลกในยุค Globalization นี้ ควรจะต้องรับรู้ถึงสภานการณ์การเงินที่สำคัญที่เกิดขึ้นในโลกเพิ่มเติมอีก 3 แห่ง

- ดูไบ ซึ่งกลายเป็นฐานการแลกเปลี่ยนค่าเงินที่ใหญ่ที่สุดในโลก โดยกลุ่มมาเฟีย มือปืน ผู้นำกบฏล้วนใช้ช่องทางนี้ในการแลกเปลี่ยน

- มอสโคว Gazprom บริษัทก๊าซธรรมชาติที่ใหญ่ที่สุดในรัสเซีย (10% GDP) ที่มี CEO เป็นเพื่อนปูติน ได้เข้ามามีบทบาททางการเมืองเป็นอย่างมาก เนื่องจากเป็นซัพพลายพลังงานหลักให้กับยุโรปหลายประเทศ รัสเซียสามารถใช้อำนาจด้านพลังงานในการต่อรองกับยุโรปได้ ซึ่งเกิดขึ้นแล้วหลายครั้ง ซึ่งท่อส่งก๊าซของรัสเซียจะต้องผ่านทางยูเครน ทำให้ 2 ประเทศนี้มีปัญหากันบ่อยมาก

- ปักกิ่ง ประเทศจีนมีประวัติความวุ่นวายในสังคมสูงมาก ทั้งจากปัญหาชนกลุ่มน้อย การว่างงาน การจำกัดประชากร รวมถึงการมีประชากรชายมากเกินไป การที่สหรัฐลดค่าเงินดอลลาร์ ทำให้เงินสำรองของจีนที่เก็บในรูปพันธบัตรรัฐบาลสหรัฐถูกด้อยค่าไปด้วย แต่การที่จีนกุมหนี้สหรัฐไว้นั้น ทำให้จีนสามารถใช้กลยุทธ์ทางการเงินตอบโต้สหรัฐได้หลายทาง การทิ้งพันธบัตรตรงจะทำให้ค่าเงินดอลลาร์พังได้ แต่เงินสำรองของจีนก็คงระบายไม่ทัน แต่จีนก็สามารถตอบโต้ด้วยวิธีการอื่นๆ เช่น ขายพันธบัตรระยะยาวมาซื้อพันธบัตรระยะสั้นแทนหรือย้ายไปสะสมสินค้าโภคภัณฑ์แทน ไม่ว่าจะยังไงก็ตามสหรัฐควรต้องเตรียมรับมือหากผู้ซื้อหนี้รายใหญ่ที่สุดอย่างจีน อาจซื้อน้อยลงหรือไม่ซื้อเลย

เหตุการณ์ระหว่างปี 2008 ถึงปี 2011 เริ่มมีหลายๆเหตุการณ์ที่แสดงให้เห็นถึงการรวมกลุ่มกันของหลายประเทศเพื่อพยายามฉีกตัวเองออกจากเงินดอลล่าร์ เช่น การที่ปูตินแนะนำเหวินเจียเป่าให้ทิ้งดอลลาร์สหรัฐ อิหร่านเอาเงินดอลลาร์ไปซื้อทอง การเจรจาเลิกใช้เงินดอลลาร์เป็นสกุลกลางระหว่างจีนกับอาร์เจนติน่าและบราซิล รวมไปถึงการที่ประเทศฝรั่งเศสพยายามผลักดันค่าเงินกลาง SDR แทนดอลลาร์

หากรัสเซียที่กุมอำนาจทางด้านพลังงานของทั้งยุโรปรวมมือกับจีนที่กุมอำนาจทางการเงินของสหรัฐเพื่อโจมตีค่าเงินดอลลาร์ โลกจะเกิดอะไรขึ้น ต้องติดตามต่อไป

Currencies, Capital and Complexity

หลักการทางเศรษฐศาสตร์แบบเดิมๆนั้นใช้ไม่ได้ผลกับโลกในปัจจุบันที่เต็มไปด้วยความซับซ้อนของระบบการเงินแบบดิจิตอลและการเกิดขึ้นของอนุพันธ์ชนิดต่างๆที่มีความซับซ้อนสูงขึ้นเรื่อยๆ หลักการที่น่าจะสามารถอธิบายถึงภาวะปัจจุบันได้ก็คือ Complexity Theory

Complexity ต้องประกอบด้วย Agent ในระบบหนึ่งที่มีความเกี่ยวข้องกัน การกระทำของ Agent หนึ่งจะส่งผลไปยังอีกคน Agent แต่ละคนมีอำนาจการตัดสินใจด้วยตัวเองและมีการเรียนรู้ใหม่จากประสบการณ์ที่พบเจอเสมอ (นาฬิกาไม่ใช่ระบบที่มี Complexity แต่เป็นแค่ระบบที่มี Complication) ตัวอย่าง Complexity ได้แก่ ร่างกายมนุษย์ การเกิดพายุ อะตอม จักรวาล และแน่นอนระบบการเงินโลก อย่างเช่น ตอนเกิด Sub-prime นักวิเคราะห์ต่างงงกันมากว่าทำไมหุ้นญี่ปุ่นที่ดูเหมือนจะไม่เกี่ยวข้องกับวิกฤติซักเท่าไหร่ถึงตกลงอย่างแรง คำตอบคือหุ้นญี่ปุ่นมีสภาพคล่องสูงให้ธนาคารใหญ่ๆขายออกมาเพื่อเอาเงินกลับประเทศตัวเอง

การเกิดขึ้นของหายนะ ไม่ได้เกิดแบบการกระจายตัวแบบ Normal เหมือนที่หลายคนเชื่อกัน แต่เป็นการกระจายตัวแบบ Power Law ที่เหตุการณ์รุนแรงมีโอกาสเกิดขึ้นในระดับคงที่ไม่ใช่น้อยลงจนเป็นศูนย์ เหตุการณ์หายนะนั้นจะเกิดขึ้นกับระบบที่อยู่ในภาวะ Critical State (ระบบที่พร้อมจะระเบิดเต็มที่) เสมอ ก่อนที่ระบบนั้นจะถูกเหตุการณ์หนึ่งกระตุ้นจนลุกลามต่อเนื่อง เหมือนเหตุการณ์หิมะถล่ม ที่เกิดขึ้นจากปุยหิมะเบาๆปุยสุดท้ายล่วงลงมาบนกองหิมะเดิมที่เตรียมพร้อมที่จะถล่มอย่างเต็มที่แล้ว

การแก้ปัญหาระบบที่มี Complexity ต้องแก้ไขด้วยการพยายามหลีกเลี่ยงภาวะ Critical State ไม่ใช่การแก้ปัญหาที่ปลายเหตุหลังเกิดภาวะ Critical State แล้ว (เหมือนการทำ QE) การแก้ไขปัญหาทางการเงินของสหรัฐที่ต้นเหตุนั้นอาจทำได้ด้วยการไม่แทรกแซงทางการเงินและยอมให้ธนาคารแย่ๆล้มลงไปบ้างตามทฤษฎีการอยู่รอดของผู้ที่แข็งแกร่งของ Charles Darwin หรือ อีกแนวทางคือการกระจายความเสี่ยงด้วยการลดอำนาจของ Agent ลงซึ่งตรงข้ามกับสหรัฐที่ธนาคารใหญ่ๆต่างแห่ควบรวมกิจการให้ยิ่งใหญ่และซับซ้อนขึ้นในตัวเอง

จากการศึกษาประวัติศาสตร์ การล่มสลายของอารยธรรม มักเกิดจากเหตุการณ์ซ้ำๆที่แต่เดิมเคยแก้ไขได้ จนถึงจุด Critical State ที่ระบบมีการแตกแยกออกมาเป็นกลุ่มคนที่ได้รับประโยชน์มากๆจำนวนน้อยๆหรือ Elite กับกลุ่มคนส่วนใหญ่ที่ถูกเอาเปรียบ ระบบการเงินโลกในปัจจุบันก็เป็นแบบนั้นอยู่ ก่อนเกิดเหตุการณ์ Sub Prime อเมริกามีดัชนีความแตกต่างของรายได้สูงที่สุดในประวัติศาสตร์

ความซับซ้อนในปริมาณหนึ่งจะมีประโยชน์ต่อคนโดยรวม เช่น การเริ่มทำระบบชลประทาน การมีระบบธนาคารพื้นฐาน การมีอินเตอร์เน็ต แต่หากระบบซับซ้อนมากๆ โอกาสที่ระบบจะล่มจะเพิ่มขึ้น การเพิ่มความซับซ้อนจะไม่เพิ่มประโยชน์ให้คนโดยรวมอีกต่อไป อาจจะไปเพิ่มให้กับกลุ่ม Elites เท่านั้น และเมื่อนั้นความหายนะจะมาเยือน

Endgame

James Rickards ทำนายการสิ้นสุดของสงครามการเงินครั้งที่ 3 ไว้ 4 แนวทาง

- Multiple Reserve Currencies: ในปี 2011 ปริมาณเงินสำรองทั้งโลกถูกเก็บในรูปของเงินดอลลาร์กว่า 61% ถึงแม้จะลดลงจากเมื่อปี 2000 ที่มีสัดส่วนถึง 71% เนื่องจากการเติบโตของเอเชีย แต่ก็ถือว่ามากกว่าค่าเงินอื่นๆอยู่มาก การที่ FED ทำการลดค่าเงินดอลลาร์ลงจะส่งผลต่อความเชื่อมั่นของดอลลาร์ที่ลดลง แต่ละประเทศทั่วโลกก็อาจจะเริ่มทิ้งดอลลาร์เพื่อซื้อค่าเงินหรือสินค้าโภคภัณฑ์อื่นๆแทน ซึ่งโลกยังไม่เคยพบกับระบบเศรษฐกิจที่ไม่มีค่าเงินใดค่าเงินหนึ่งโดดเด่นมาก่อน

- Special Drawing Rights: SDR คือเงินที่ IMF ออกแบบมาใช้เป็นเงินกลางระหว่างประเทศเพื่อใช้สำหรับเป็นทุนสำรองรวมถึงไว้แก้วิกฤติเศรษฐกิจด้วย โดย SDR มีการคิดค่าเงินจากตะกร้าค่าเงินหลายๆตัว ซึ่งปัญหาของ SDR คือความสามารถของแต่ละประเทศในการปรับตัวเพื่อใช้ SDR จนไม่แน่ใจว่าจะทันหรือไม่

- Return to The Gold Standard: การกลับมายึดกับทองอีกครั้ง เพื่อทำให้ค่าเงินทั่วโลกเกิดเสถียรภาพอีกรอบ Rickards แย้งแนวคิดของ Bernanke ที่ต่อต้าน Gold Standard ในอดีตว่า ระบบที่ยึดค่าเงินกับทองไม่ผิดแต่นโยบายของแต่ละประเทศต่างหากที่ผิด เหมือนกับตอนที่อังกฤษประกาศยกเลิกการตรึงราคาตาม Bretton Woods ซึ่งทำให้อังกฤษได้ประโยชน์จากค่าเงินที่อ่อนลงเปรียบเหมือนอังกฤษออกนโยบายขโมยความร่ำรวยจากประเทศเพื่อนบ้าน ถ้าทุกคนรักษาสัญญาได้ ระบบก็จะเสถียร ปัญหาอีกเรื่องคือการกำหนดราคาค่าเงินกับทอง ที่มีวิธีพิจารณาเยอะมาก เช่น จะใช้ทองทั้งโลก หรือแค่ของกระทรวงการคลัง แล้วจะยึดกับเงินกระดาษหรือรวมเงินดิจิตอลด้วย และต้องมีทองเป็นสัดส่วนขั้นต่ำเท่าไหร่ต่อปริมาณเงิน แต่แน่นอนที่สุดคือ ทองจะราคาสูงขึ้นกระจาย อีกแนวทางในการใช้ Gold Standard ยุคนี้คือการสร้างค่าเงินใหม่ที่ยึดกับทองและใช้ค่าเงินนี้เท่านั้นในการแลกเปลี่ยนระหว่างประเทศ

- Chaos: ทางสุดท้ายคือหายนะหากโลกไม่สามารถประนีประนอมกันได้ ระบบการเงินทั้งหมดอาจล่ม เงินอาจไม่สามารถทำหน้าที่ของเงินนั่นคือเป็นตัวเก็บมูลค่า ตัวกลางในการแลกเปลี่ยนและหน่วยในการบัญชีอีกต่อไป เหตุการณ์ดังกล่าวอาจเกิดจากเหตุการณ์เล็กๆที่บังเอิญเกิดในช่วง Critical State ซึ่งปัจจุบันนี้ความเชื่อมั่นของดอลลาร์ก็กำลังเข้าขั้นวิกฤติ ถ้ามีคนทิ้งค่าเงินดอลลาร์ลง เช่น อาจเกิดจากภาวะหนี้ในยุโรปทำให้ค่าเงินยุโรปไม่น่าลงทุน คนอาจโยกไปลงทุนทองและสินค้าโภคภัณฑ์อื่นๆ และอาจมีธนาคารบางแห่งเทขายดอลลาร์ไปด้วยเพื่อเอาไปซื้อทองตามเทรนด์ พอค่าเงินโดนทิ้ง เหล่าเทรดเดอร์ที่ตั้งจุด Stop Loss ก็พร้อมใจกันทิ้งดอลลาร์ต่อ ค่าเงินก็ล่วงระนาว ระบบการเงินที่ยึดกับดอลลาร์ทั้งหุ้น พันธบัตรก็ล่มตาม สหรัฐอาจทำการยึดทองจากทั่วประเทศ ยุติการซื้อขายพันธบัตรรัฐบาล ประกาศปิดตลาดหลักทรัพย์ (ทั้งหมดนี้ทำได้จริงเนื่องจากมีกฎหมายยุค FDR เป็นคนออก) แล้วประกาศค่าเงินดอลลาร์ใหม่ที่ยึดกับทอง ด้วยปริมาณทองที่เก็บตุนไว้เยอะที่สุดในโลก สหรัฐสามารถกลับมายิ่งใหญ่ได้อีกครั้งเหมือนสมัย Bretton Woods

Conclusion

James Rickards เสนอให้รัฐบาลทั่วโลกคำนึงถึงการ “ลดความซับซ้อนของระบบเศรษฐกิจ” ผ่านการลดขนาดและบทบาทของธนาคารต่างๆลง การยกเลิกอนุพันธ์ที่เข้าใจยากและไม่ก่อให้เกิดการป้องกันความเสี่ยงตามจุดประสงค์และควรใช้ Gold Standard แบบยืดหยุ่นเพื่อทำให้ค่าเงินเกิดเสถียรภาพ ซึ่งจะถือเป็นการโยกย้ายมันสมองจากภาคการเงินเข้าสู่ภาค Real Sector ที่จะทำให้โลกพัฒนาขึ้นอย่างแท้จริง

ในปี 2012 สหรัฐได้ทำการแบนประเทศอิหร่านหลังจากการทะเลาะกันเรื่องนิวเคลียร์ สหรัฐยกเลิกการแลกเปลี่ยนดอลลาร์กับค่าเงิน Rial ทั้งหมด ทำให้ค่าเงิน Rial ราคาตกลงกว่า 40% แต่สุดท้ายนโยบายการทำสงครามทางค่าเงินของสหรัฐก็ชี้ให้เห็นถึงช่องโหว่ของระบบ ที่ชาวอิหร่านสามารถลักลอบซื้อขายค่าเงินในตลาดมืดกับอิรักได้และยังทำการเจรจากับกลุ่ม BRICS ในการหาเงินกลางในการแลกเปลี่ยนที่ไม่ใช่ดอลลาร์ งานกลับมาเข้าสหรัฐอีกรอบเมื่อทั้งโลกเห็นว่ามีตัวกลางอื่นที่ไม่ใช่ดอลลาร์ในการซื้อขายระหว่างประเทศ

<<< ติดตาม [สรุปหนังสือ] เล่มอื่นๆต่อได้ทางนี้เลยครับ [CLICK] >>>

Leave a Reply